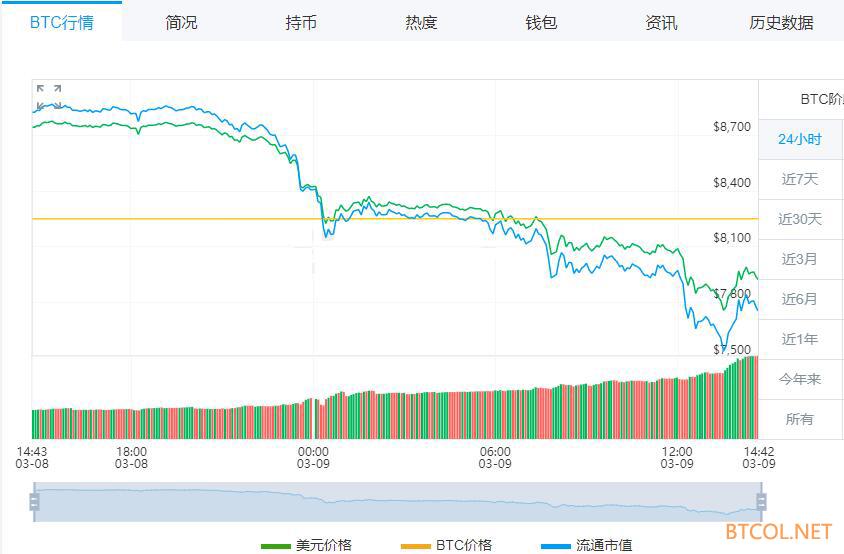

3月8日,比特币行情再度跳水,直接从9100美元断崖式暴跌至8000美元,日内跌幅达9.6%,市值蒸发逾110亿美元。近期正在发生或即将发生的美联储降息、产量减半事件,并没有为带来投资者们预期的牛市,恐慌情绪疯狂发酵。

根据比特币过去数年来的行情K线,以及近期的全球金融趋势分析,笔者认为,比特币应该很难再有大牛市了。

全球性金融恐慌 比特币没有体现价值

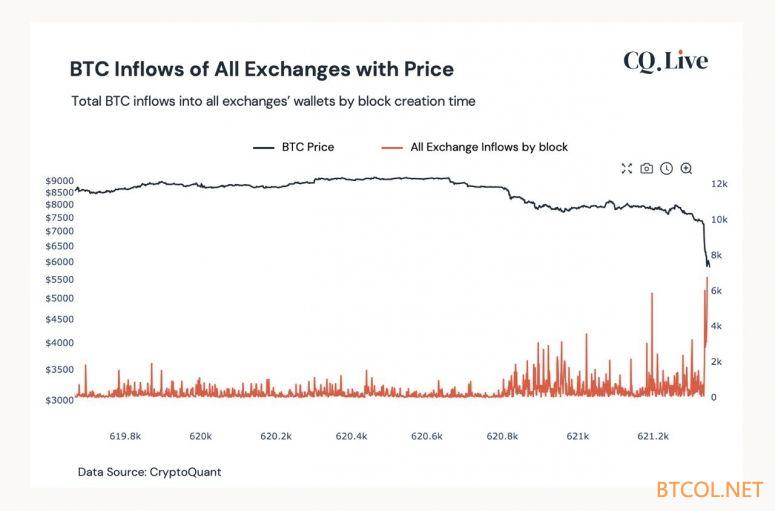

比特币价格短时间内猛然下挫,其实是整个加密市场乃至全球风险性投资市场的缩影。

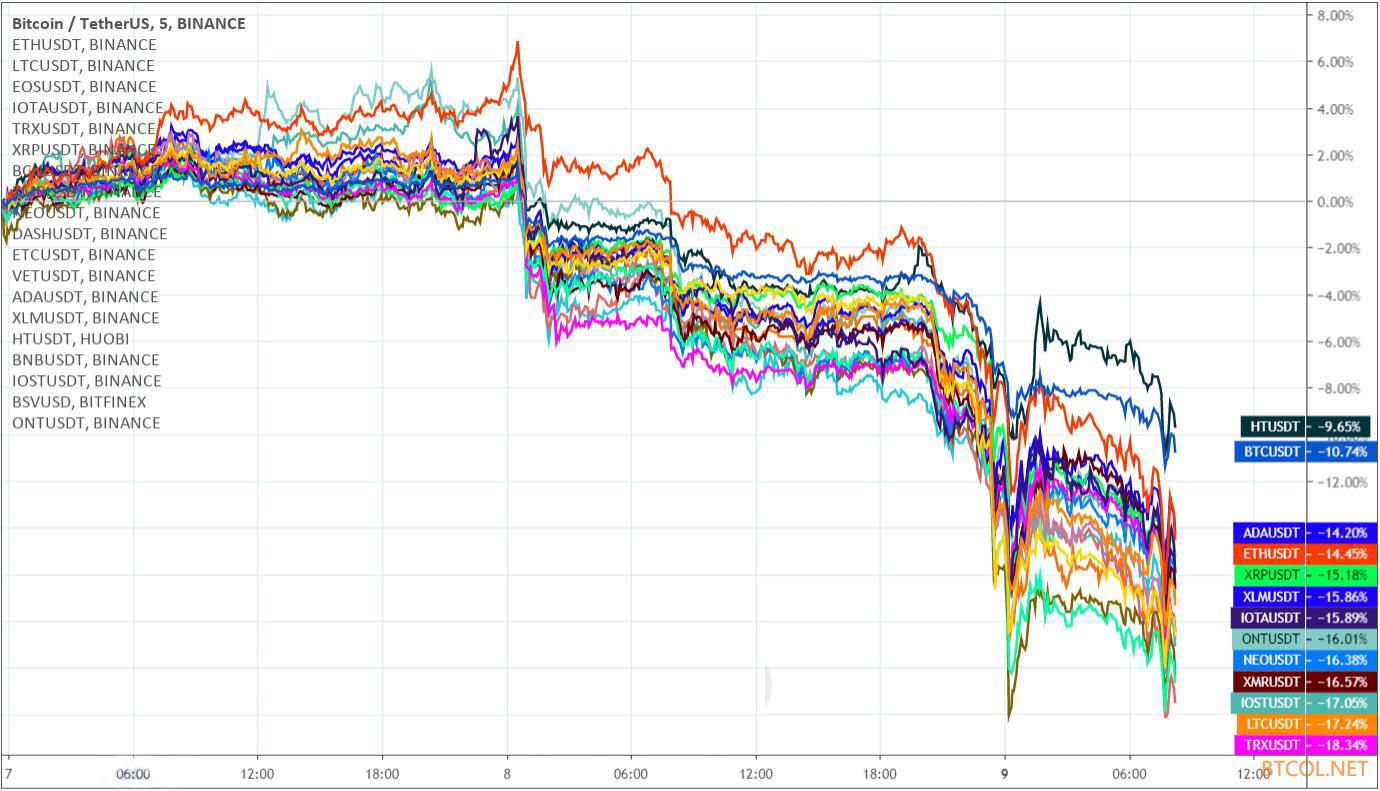

根据QKL123数据显示,加密货币市场从3月8日起集体跳水,市值排名前十的币种中,除基于美元的稳定币USDT溢价0.47%以外,其它全部处于下跌状态。其中,EOS跌幅13.16%、BSV跌幅12.73%,阶段领跌的TRX等币种,阶段跌幅甚至达到了20%。即便是相对强势的BTC与HT,跌幅也在10%左右。

美股期货、亚太股市、原油市场等传统风险性资产集体飘绿美股股指期货大跌5%至2819,触发芝商所跌停板限制。亚太地区股市开盘便遭重挫,而且跌幅正持续扩大。国际原油价格断崖式回落,油价创1991年美国在伊拉克发动战争以来的最大跌幅。VIX恐慌指数期货涨幅扩大,一度超过25%。

创发于2008年金融危机之后的比特币,愿景是在全球性金融危机到来时,避免个人资产因为中心化体系引发的货币贬值而蒙受损失。在此之前,比特币也一直被很多忠实拥趸奉为“数字黄金”,认为其拥有与现实黄金相同的避险能力。但结合上述数据可以看出,当全球经济形势遭受压力时,比特币与其它风险性投资并无不同。

多方因素钳制下 比特币无大牛市潜力

比特币在其有限的历史(11年)里,创造了市值从无到有、连续两次的巨额增幅数据。2012年11月28日,比特币第一次减产,市场价格从2美元涨到了1163美元,涨幅达480倍;2016年7月9日,比特币第二次减产。市场价格从200美元涨到了19000美元,涨幅达95倍。

大牛市,是用户、供给、经济形势等多种因素共同推动的结果,并且所有因素都缺一不可。这也就决定了,比特币今后很难再有大牛市了。

用户:2011年底,比特币活跃地址为1万4千个,2012-2013年币价暴涨,活跃地址数攀升至14万,2014-2017年大牛市再次袭来,活跃地址数增长至300万;2018年至今,活跃地址增长速度明显放缓。供给:第一次减产前,每天产出的比特币在7500-8000之间,到第二次减产前下降到了3700-4000,当前每天产出约为1900-2000个,预计在5月的第三次产量减半触发后,会下降至每天1000个左右。

可以看出,前两轮币价暴涨,基本已经榨干了比特币的用户增长潜力(该入局的基本入局,没入局的在见识过从19000美元/枚跌至3000美元/枚的跌幅之后,其心态可想而知)。第三次产量减半对于二级市场流通影响远小于前两次,而且缺乏强势的流通需求。至于经济形势,根据国际货币基金组织(IMF)此前发布的报告,2019年是2008年经济危机以来全球经济增长率最低的一年,2020年明显颓势持续。

换句话说,所谓的牛市,币价至少也要突破之前的最高点19000美元,而截止3月9日12:45,比特币价格已经跌破8000美元。这意味着,曾经高位接盘的投资者们只会越来越多的割肉离场,而退场的人越多,币价越缺乏支撑。

本文来源:小链财经

作者:朝云

加载中,请稍侯......

加载中,请稍侯......

网友评论